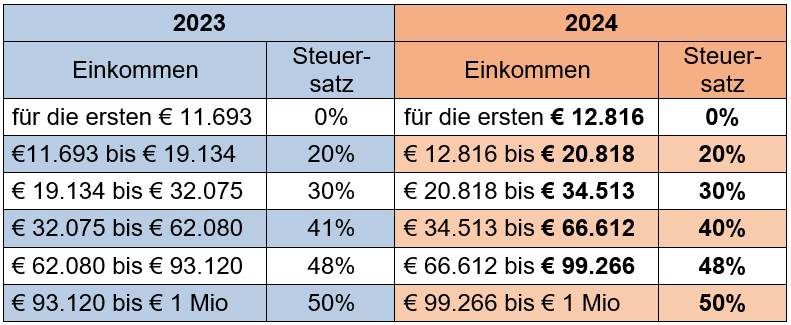

Aufgrund der Inflationsanpassung (Stichwort: Entfall der kalten Progression) ändern sich sowohl die Werte der einzelnen Tarifstufen als auch Absetz- und Freibeträge, Sachbezugswerte und andere in der Personalverrechnung wichtige Bezugsgrößen. Hier ein Überblick der Werte 2024.

1.1 Steuertarif

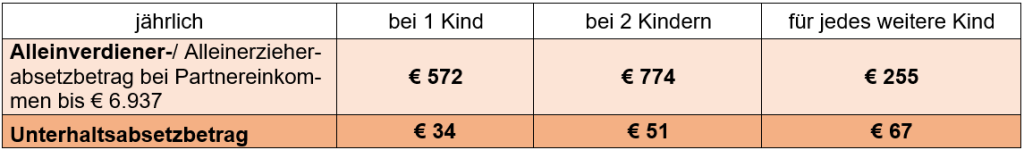

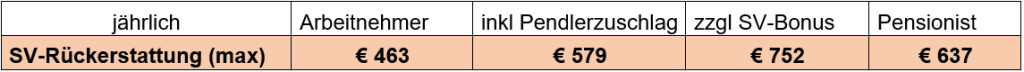

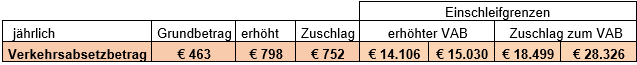

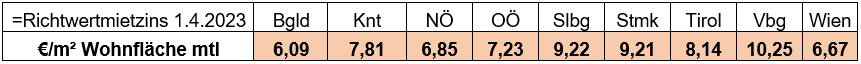

1.2 Absetzbeträge 2024

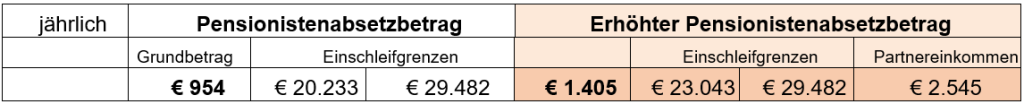

1.3 Sachbezugswerte

- Für die Privatnutzung eines Firmen-PKW sind basierend auf den CO2-Emissionswerten nach dem WLTP-Messverfahren bei Erstzulassung in 2024 folgende Sachbezugswerte anzusetzen:

Die Privatnutzung eines Dienstfahrzeuges (ausgenommen (E-)Fahrrad) schließt ein Pendlerpauschale aus, selbst dann, wenn Kostenbeiträge geleistet werden.

- Firmenparkplatz

Für die Zurverfügungstellung eines Parkplatzes in einer parkraumbewirtschafteten Zone ist für alle Fahrzeuge unverändert ein Sachbezug von monatlich € 14,53 anzusetzen. Dies gilt auch für Elektroautos.

- Zinsersparnis

Für Arbeitgeberdarlehen oder Gehaltsvorschüsse beträgt der Sachbezugswert 2024 für die Zinsersparnis 4,5% (2023: 1%). Siehe dazu auch Kapitel „Neue lohnsteuerliche Regelungen / Neue Bewertung bei Arbeitgeberdarlehen mit fixem Zinssatz“, wo über die Erleichterung für unverzinsliche sowie fix verzinste Darlehen und Vorschüsse hingewiesen wird.

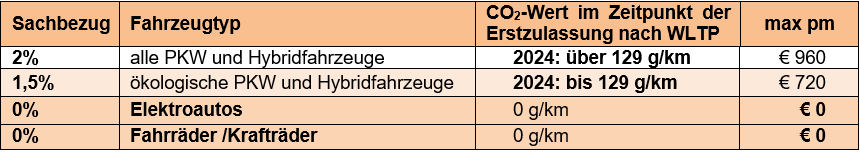

- Sachbezugswert Wohnraum gültig ab 1.1.2024

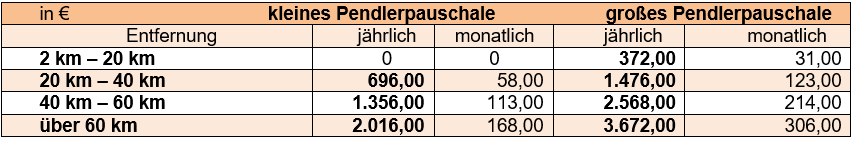

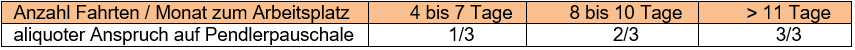

1.4 Pendlerpauschale

Das Pendlerpauschale gilt unverändert ohne Erhöhungsbetrag, der mit 30.6.2023 ausgelaufen ist.

Bei Anspruch auf das kleine oder große Pendlerpauschale stehen zusätzlich der Pendlereuro von € 2 pro Jahr und Kilometer der einfachen Fahrtstrecke zu.

Wird dem Arbeitnehmer ein Dienstauto zur Verfügung gestellt und dessen Privatnutzung als Sachbezug versteuert, steht kein Pendlerpauschale zu.

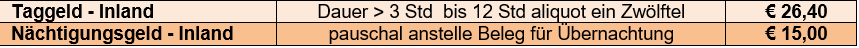

1.5 Reisespesen

Die Sätze für Tages- und Nächtigungsdiäten im Inland sind unverändert geblieben. Hier zur Erinnerung: